こんな方におすすめ

- XMの確定申告の対象はいくらから?

- 必要な書類は何?どこで手に入る?

- 申告書類の書き方を教えて欲しい

海外FX業者を利用する中で、一番のネックは確定申告。

税率も違えば、計算も違います。

とは言え、XM(エックスエム)は日本人スタッフも在籍する優良業者です。

ポイントを抑えれば、初めての確定申告でも大丈夫。

今回は「XMの確定申告」についてまとめました。

FBSの口座タイプは全5種類

[toc]

XMでいくら稼いだら確定申告が必要?

- 会社員の場合→1年間の利益が20万円以上

- 個人事業主の場合→1年間の利益が38万円以上

XMでいくら稼いだら確定申告が必要なのか?この解答は上記の2パターンがあります。

ちなみに、パート・アルバイトは会社員と同じ扱いになります。

個人事業主は、フリーランス全般も同様の扱いです。

1年間=1月1日~12月31日まで。きっかり1年間の損益が20万円(38万円)を超えると確定申告が必要です。

利益ってどのタイミングで判断するの?

確定申告の対象になる「利益」は、決済されたタイミングで扱われます。

含み損や含み益ではなく、決済して取引口座に反映されると確定申告の対象です。

ポジション損益だけでなく、スワップによる損益も対象になります。

確定申告と納税は別問題

確定申告と納税は別問題です。

確定申告では、あなたが1年間でいくら儲けたか?を国へ申告するのがメインです。

計算する中で、どのぐらいの税金の支払い義務があるかが算出されます。

例えば、「今年の利益は25万円、FXのセミナーに10万円使ったから確定申告は不要だ」→これは間違いです。

確定申告で、FXの利益が25万円あり、FXの勉強をするのに10万円を使った事を確定申告で証明する必要があります。

ようするに、利益を上げた段階で確定申告の義務は発生です。

利益と関連するセミナーや機材にいくら使っかも国へ届けるのが必須。

もし、確定申告をせず、納税をしなかった場合は申告漏れとして扱われます。

XM確定申告で税控除はある?

- 生命保険料

- 医療費

- 住宅ローン

通常の確定申告同様に上記の費用・支払いは控除の対象になります。

XMの確定申告もとい、FXで得た利益に関しては「トレードに必要なもの」は経費として控除の対象となる可能性があります。

XM確定申告の「経費例」

- FX・投資関連のセミナー参加費用 (交通費も可)

- 有料のインジケーター個入費

- VPS・レンタルサーバー台

- トレード専用のPC代

- FXの教材費

- XMのゼロ口座で発生する取引手数料

上記は概ね「経費」として控除の対象となります。

場合によっては、購入代金の一部のみが控除となる可能性もあるので、税務署や税理士に相談する事をお勧めします。

申し上げた通り、FXでトレードをするのに必要なものが経費として認められます。

XMのゼロ口座の取引手数料に関しては、取引すると必ず発生します。

一方で、スタンダード口座やマイクロ口座のスプレッドに関しては経費になりません。

なぜなら、取引手数料の名目で取り扱われていないからです。

XMの確定申告は「総合課税」が適応される

XMを利用して得たトレード利益は「総合課税」という制度で税計算がされます。

所得は、雑所得という区分です。

少し難しいですが、具体的な税金の支払い金額は累進課税方式によって計算されます。

これはようするに、1年間で稼いだ金額で税率が変わる課税方式です。

- 累進課税の税率

| 1年間の利益 | 所得税と住民税 | トータル税率 |

| 195万円以下 | 所得税5%・住民税10% | 15% |

| 195万円より | 所得税10%・住民税10% | 20% |

| 330万円より | 所得税20%・住民税10% | 30% |

| 695万円より | 所得税23%・住民税10% | 33% |

| 900万円より | 所得税33%・住民税10% | 43% |

| 1800万円より | 所得税40%・住民税10% | 50% |

| 4000万円より | 所得税45%・住民税10% | 55% |

累進課税は上記の表で課税金額が変わります。

住民税は一定ですが、雑所得の金額に応じて所得税が上がる仕組みです。

(2020年現在はこれに、復興特別税が0.315%課税されます。)

国内FX業者より税率が高いと言われますが、1年間の利益が195万円以下なら海外FX業者の方がむしろ安いです。

- 国内FX業者のトータル税率→20%

- 海外FX業者のトータル税率→15%(195万円以下)

累進課税の表と「1年間の利益(雑所得)ー控除金額」を照らし合わせると大体の納税金額が分かります。

ちなみに、同じ雑所得に区分される副業や別の海外FX業者の損益を合算して計算できます。

例えば、以下の雑所得がある場合。

- XMで1年間の利益→400万円

- 海外FX業者B社で損失→100万円

- 仮想通貨トレードで損失→50万円

全て雑所得の区分なので合算できます。

「400万円ー150万円」で250万円の所得となり、トータル税率は20%です。

さらに、経費が発生していれば税率も低くなります。

XMの確定申告で必要な書類は?

確定申告の用紙を記入する前に、「XMでどんな取引をしたか?」を証明する書類が必要です。

ようするに、取引履歴が必要になります。

XMの公式取引ツールMT4・MT5から、印刷可能なデータが簡単に入手できます。

基本的に、確定申告漏れがなければ、取引履歴は不要ですが、トラブル時に備えて用意しておくのがオススメです。

こちらの記事で手順を分かりやすく解説しています。

もし、取引口座を確定申告前に解約した場合はMT4・MT5から取引履歴をダウンロード出来ない場合があります。

XMの公式サポートへ問い合わせましょう。

平日なら、日本人スタッフが在籍しているのでスムーズです。

- XMのメールサポート

- 日本語サポート メールアドレス support@xmtrading,com

- 営業時間 平日24時間

控除を受ける・雑所得が他にある場合

控除対象になる保険料や経費がある場合は別途書類が必要です。

確定申告の際に正しく計算するために、領収書やレシートはキチンと保管しておきましょう。

- 保険料・PC代など→領収書

- 他業者の利益→別の取引履歴

また、XMのゼロ口座で取引手数料を支払っている場合は、同じくMT4・MT5の取引履歴に書かれています。

XMで初めての確定申告!

何をどこに提出すれば良い?

XMで利益が出て、初めて確定申告をする方向けに必要な情報をまとめました。

- 確定申告をする場所(提出する方法)

- 確定申告時に必要なもの(当日持参する物)

ちなみに、確定申告を提出する時期は決まっています。

1年間で得た利益を、翌年の2月16日~3月15日中に確定申告を済ませましょう。

確定申告を提出する場所(方法)

- インターネットを使ってオンラインで確定申告する

- 所轄の税務署へ郵送して確定申告する

- 所轄の税務署へ出向いて確定申告する

3つの方法で確定申告は提出します。

国税庁のホームページから、オンラインで確定申告もできます。

e-taxを利用するので、カードリーダーなど専用機材が必要です。

したがって、郵送or直接がメインになります。

とは言え、初めてXMの利益を確定申告する場合は税務署へ直接行くのがオススメです。

なぜなら、必死に調べたとしても申告内容が違う可能性は高いからです。

直接担当者に話して、意図しない申告漏れがないか?を確認するのが最適だと思います。

実際に、FXを含む雑所得の確定申告は素人判断が難しいです。

e-taxとは?

国税庁の管轄する手続きをオンライン上で行えるサービスです。

「ICカードリーダー」「電子証明書(マイナンバーカード)」とネット環境があれば個人でも利用できます。専用ソフトを使いますが、国税庁より無料で提供され、公式ガイドがあります。

確定申告時に必要なもの(当日持参する物)

- マイナンバーカード

- 源泉徴収票(会社勤めの方)

- 控除の証明書(医療費・保険料など)

- 確定申告の書類(青色or白色)

上記の4つが確定申告時に必要になります。

また、必須ではありませんが経費に関する領収書や、XMの取引履歴のコピーがあると相談する時にスムーズです。

マイナンバーカードについて補足です。

個人番号通知カードは、2020年5月25日から廃止となるのでマイナンバーカードを持参しましょう。(私も役所の方に聞いて知りました。)

確定申告の書類について

確定申告書が当日必要になります。

税務署で記入できますが、事前に「国税庁ホームページ」よりダウンロードおよび記入しておくのが無難になります。

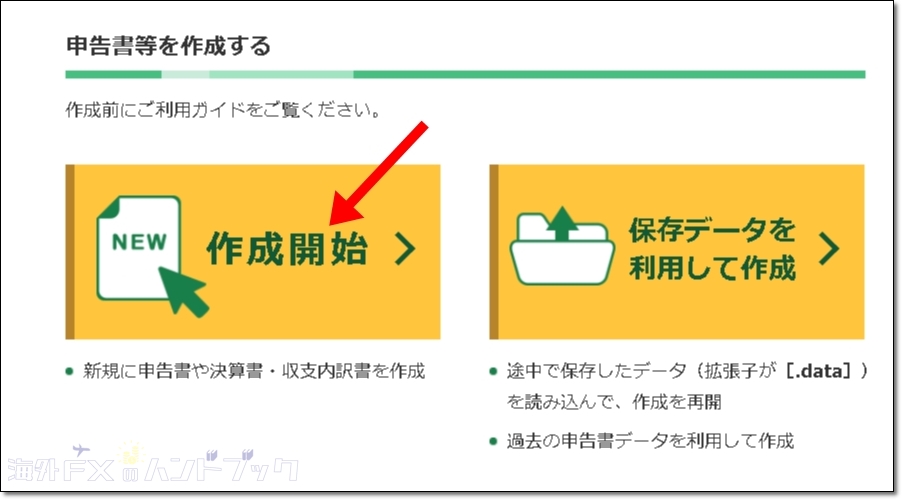

- 国税庁ホームページにアクセス

国税庁ホームページにアクセスして、「作業開始」をクリックします。

この時点で、勝手に確定申告はされないので大丈夫です。

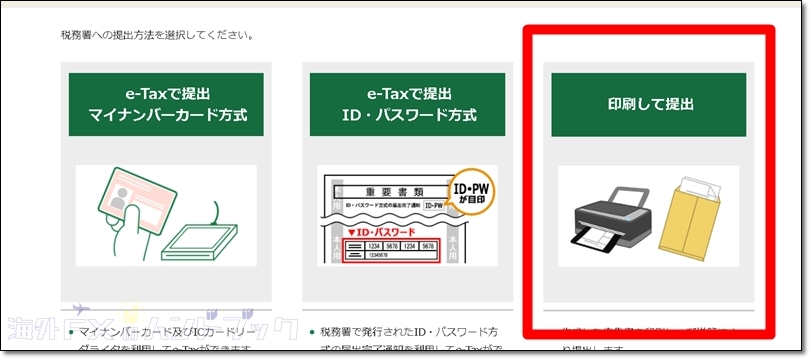

- 印刷して提出をクリック

申告書のダウンロードをするので「印刷して提出」をクリックしましょう。

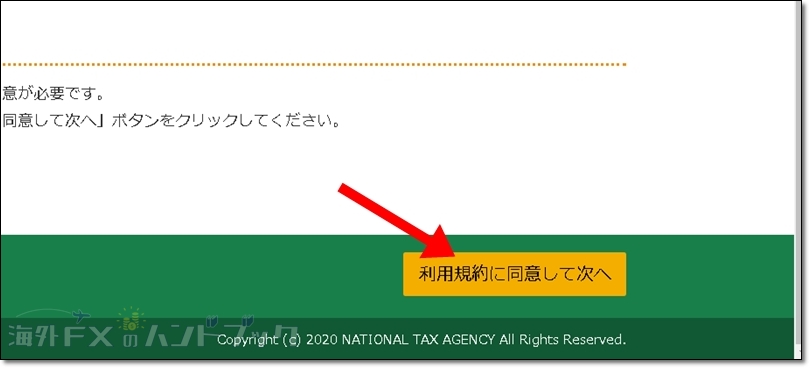

右下の「利用規約に同意して次へ」をクリックしましょう。

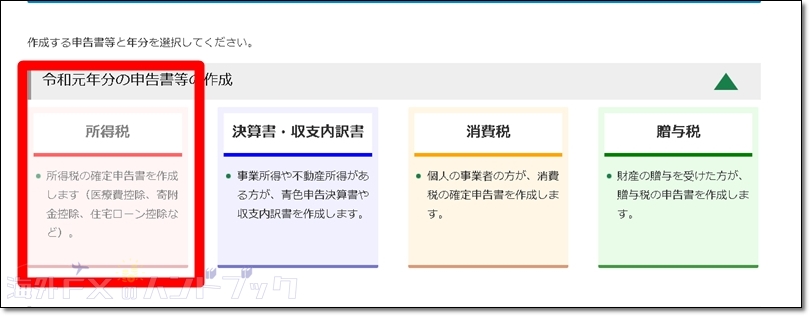

- 所得税をクリック

所得税の申告書が必要なので「所得税」をクリックします。

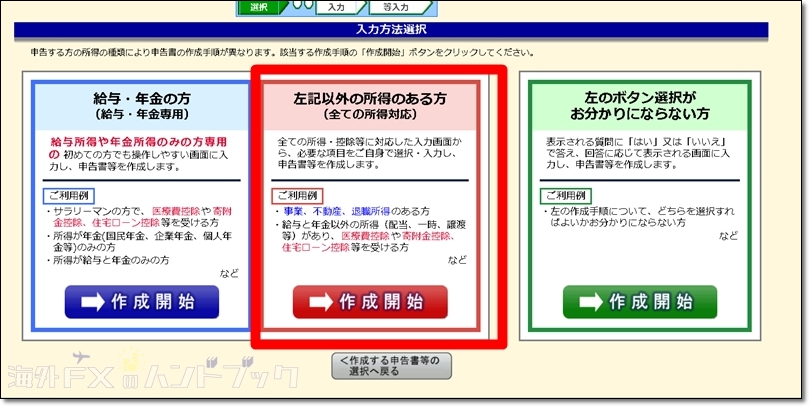

- 作成開始をクリックする

XMの確定申告では、真ん中の「左記以外の所得がある方」を使用します。

作業開始をクリックしましょう。(申告書のひな形を作成します。確定申告の作業は別です)

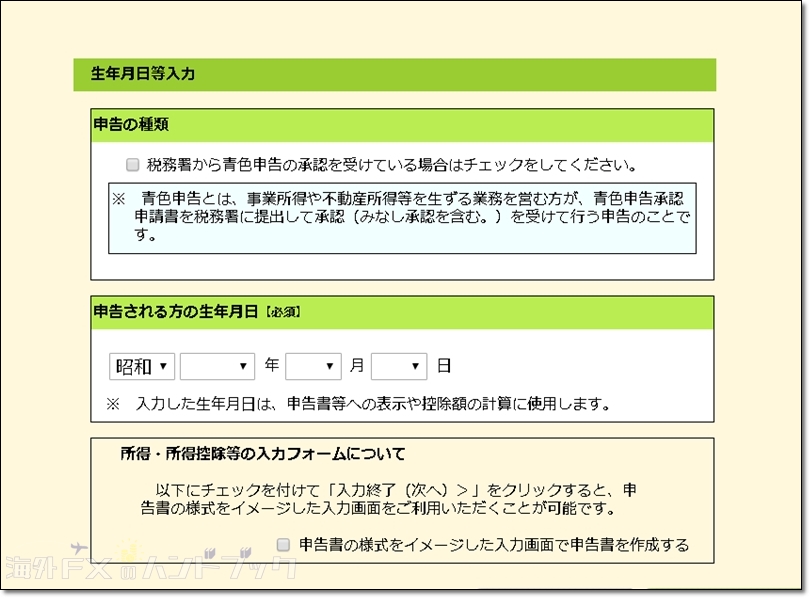

- 申告の種類・生年月日を入力

「申告の種類」は青色・白色の申告書の内で青色申告を行う場合にチェックを入れます。

青色申告は、事前に開業届の提出時に書類を出しておく必要があります。

項目を入力して、完了です。

XMの確定申告書に記入する内容

確定申告書には、難しい項目が沢山あります。

とは言え、XMの確定申告で入力する項目は一部だけです。

必要な入力部分を解説します。

- 給与所得

会社員・パート・アルバイトで給与所得がある場合は金額を入力します。

必ず、源泉徴収票と同じ内容を入力しましょう。

- 雑所得

雑所得の「その他」→「上記以外(報酬等)」にXMで得た利益を入力します。

控除や他の雑所得との合計ではなく、単純にXMで得た利益を入力しましょう。

- 種目等を入力する

雑所得の詳細欄に以下の内容を選択&入力します。

種目→証拠金取引

名称→Tradexfin Limited

場所→F20, 1st Floor, Eden Plaza, Eden Island, Seychelles

収入金額→こちらにXMの利益を入力

必要経費→セミナー費など経費となる金額の合計を入力

- 控除

控除になる費用の支払いがある場合は入力します。

複数個ある場合は、証明書を持参して当日に税務署で相談しながら書くと良いです。

全項目を入力すると、納税額の計算結果が表示されます。

XMの確定申告をしないとどうなる?

会社にバレる?

確定申告の義務がありながら、申告しない場合はペナルティが科せられます。

延滞税の支払いや、ケースによっては「脱税」ようするに違法行為です。

10年以下の懲役または1000万円以下の罰金が発生します。

例えば、会社が副業禁止だから確定申告はしたくない。なんて考えていると会社どころか社会的な信用を失いかねません。

確定申告は正しく行いましょう。

また、副業の括りも会社によって規約が異なります。

事前に上司もしくは、担当部署に問い合わせるのがオススメです。

ちなみに、私が兼業でFXをしている時は雇用形態を変えてもらい解決しました。

細かい話をすると、確定申告でFXをしているとバレるのは理論上ありえません。

確定申告は個人に対して行う物なので、会社は直接関わりません。

納付書で確定申告後の納税をすると、納税時に会社に連絡される可能性も下がります。

これを普通徴収と言いますが、税務署にて変えられます。

補足:特別徴収と普通徴収

確定申告後に発生する住民税には支払い方法が2種類あります。

「特別徴収」と「普通徴収」です。

特別徴収とは、いわゆる天引きです。

会社の給与から自動的に住民税が引かれる方式になります。

給与明細をみると、住民税の項目があります。

住民税を去年の所得から計算して、12等分して毎月支払う形です。

そして、過不足の清算が年末調整で行われます。

普通徴収は、年6回に分けて納付書を利用して個人で支払う方法です。

1回当たりの金額が増える変わりに、自宅に届く納付書で支払います。

まとめ

今回は「【まとめ】XMの確定申告はいくらから?必要な書類・手順を解説」のテーマでした。

XMに限らず、確定申告は書類の整理に始まり、面倒な記入と大変です。

とは言え、慣れてしまえば次回移行はスムーズにできます。

税理士にお願いするのも良いでしょう。

確定申告で一部の作業だけしてもらう「スポット契約」なら、内容や契約先にもよりますが1万円以下(月)で頼めたりします。

さくっと、確定申告は終わらせてトレードに時間を使いましょう。

FBSの口座タイプは全5種類

FBSの口座開設方法はこちら